香港主板上市

股份代号:2283

TK Group (Holdings) Limited

东江集团(控股)有限公司

(股份代号:2283)

公布2024年中期业绩

* * *

收入达10.1亿港元 溢利升45.8%至7,970万港元

中期派息4港仙 派息率达41.8%

业务强劲反弹 订单充足 毛利率升1.5个百分点至24.8%

预计消费级产品需求逐步扩大 正加深与各大消费电子品牌的合作

全球领先的一站式注塑解决方案供货商之一 ─ 东江集团(控股)有限公司(「东江集团」或「集团」,股份代号:2283)公布其截至2024年6月30日止六个月(「期内」)的中期业绩。

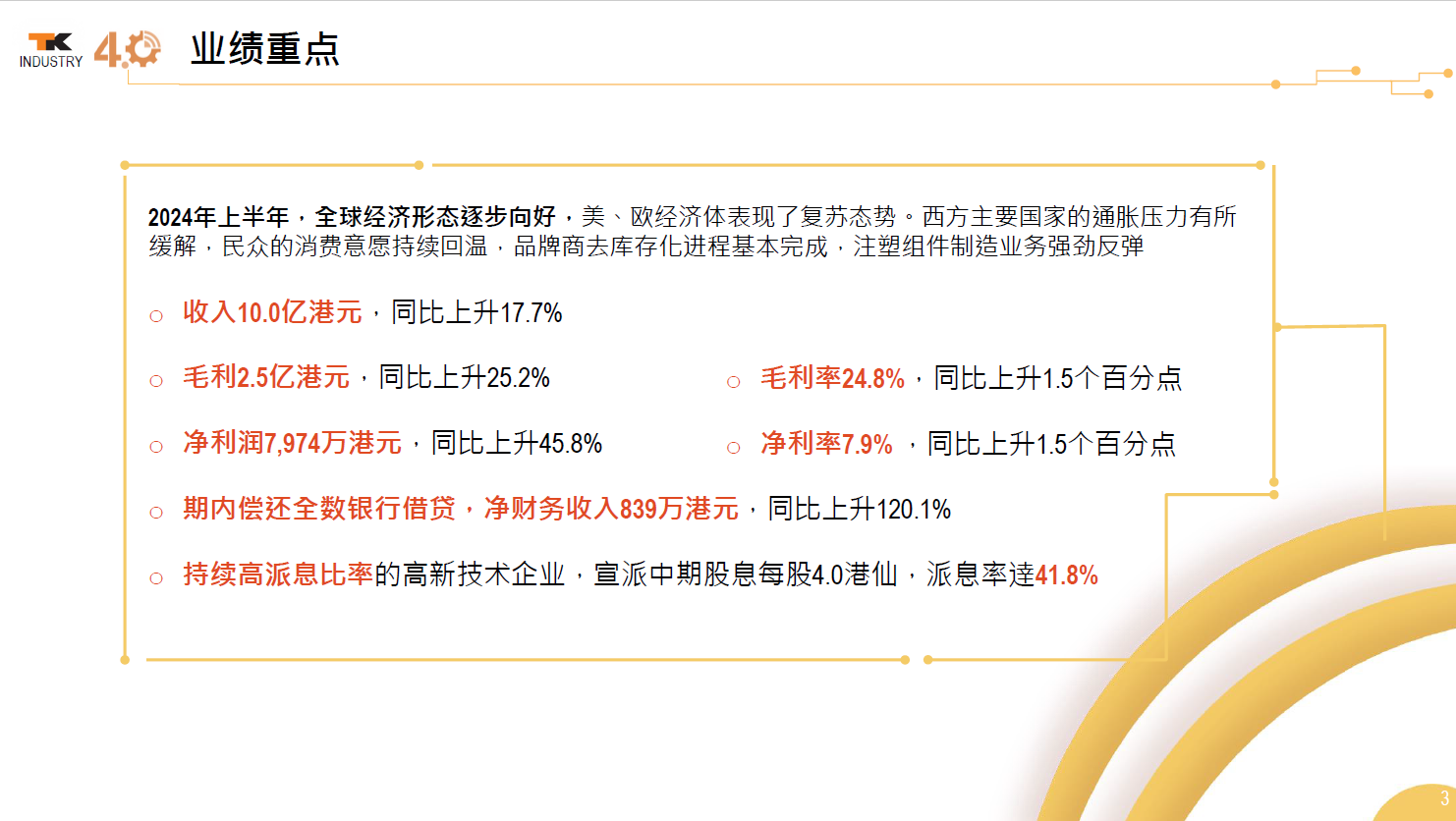

2024年上半年,全球经济形态逐步向好,西方主要国家的通胀压力有所缓解,民众的消费意愿持续回温,品牌商去库存化进程基本完成,随着消费电子产业周期性的回升,消费电子客户订单开始回暖。加上,供应端经过一轮行业整合后,出现汰弱留强现象,使具实力的企业能赢得更大供货份额。2024年上半年,集团收入达1,007.2百万港元(2023年上半年:855.9百万港元),较去年同期上升17.7%。模具制作业务稳健增长,注塑组件制造业务出现强劲反弹,其中下游行业手机及可穿戴设备、商业通讯设备板块更有亮眼表现。

期内,由于订单充足,产能利用率较去年同期显著提升,加上集团持续对生产流程进行全面优化和改进,落实降本增效措施,集团毛利上升25.2%至250.0百万港元(2023年上半年:199.7百万港元),毛利率上升1.5个百分点至24.8%(2023年上半年:23.3%)。随着新项目逐步渡过前期投资期,生产效率将进一步提升,预期下半年毛利率表现持续改善。2024年上半年,集团严谨管控行政开支,行政开支占收入比下降至13.5%(2023年上半年:14.7%);同时,集团偿还全数银行贷款及适度进行稳健理财,净财务收入增加120.1%至8.4百万港元。本公司拥有人应占溢利较去年同期大幅上升45.8%,录得79.7百万港元(2023年上半年:54.7百万港元)。净利率增加1.5个百分点至7.9%(2023年上半年:6.4%),每股基本盈利为9.6港仙(2023年上半年:6.6港仙),较去年同期上升45.5%。

董事会已决议建议派付截至2024年6月30日止六个月中期股息每股4港仙,派息率达41.8%。

展望

展望2024年下半年,全球经济活动企稳回升。今年以来,消费电子行业景气明显回升,随着产业链的库存水平保持健康,人工智能科技赋能消费者置换热潮,下半年将迎来传统消费旺季,消费性电子产品终端需求预期显著反弹。品牌商积极准备推出新产品,集团的模具及注塑业务产能在第三季度维持满负荷水平,管理层对业务发展审慎乐观。

东江集团主席李沛良先生表示:「本集团顺应客户产业布局重整的趋势,在越南成功建立了境外生产基地,『中国+越南』的生产布局有助于本集团适应多变的政治环境,从而增强风险管理能力。此外,为解决国内的生产瓶颈,本集团不仅灵活调配订单至越南厂房生产,还运用在国内的战略合作伙伴的生产力,及时且有效地提升生产力,确保营运弹性以抓紧业务机遇。」他又指:「本集团锐意增强自身软实力,以应付瞬息万变的宏观形势。本集团一直提倡产业持续升级,今年更响应国家的新质生产力战略,利用数据中台及人工智能等科技进一步提升制程管控,确保生产工艺能精益求精,保障高精度生产的稳定性,并加大采用工业4.0等科技优化流程,提升生产效率,持续推进降本增效。」

东江集团行政总裁翁建翔先生补充:「本集团致力于技术的精进与创新,持续提升注塑工艺,具备融合硅胶与传统注塑技术、直接移印电路工艺(Printing Direct Structure, PDS)等差异化产品方案,为国内外品牌客户提供更多样化的高端外壳产品,引领消费潮流。本集团尤其看好国内的创新消费电子科技、医疗等范畴的领先品牌,希望以服务全球领先的科技翘楚的多年经验及实力,助力国内客户开拓国际市场。」他又补充:「人工智能技术的普及为消费电子行业带来了新的机遇,预计消费级产品整体市场需求有望逐步扩大,本集团正不断加深与各大消费电子品牌的战略合作。」

2024年上半年业务回顾

作为全球领先的一站式综合注塑解决方案供货商,东江集团为众多国际知名企业提供量身定制、具成本效益且高精密的注塑产品及服务。

手机及可穿戴设备板块收入较去年同期显著增加51.2%,归功于若干无线耳机品牌客户及智能手环品牌客户推出新系列产品,同时在市场上补充库存,带动集团的订单显著增长。商业通讯设备板块收入较去年同期大幅增加44.2%,鉴于品牌客户已于去年完成产品回收,本期间重整旗鼓推出新产品,市场反应不俗。智能家居板块较去年同期上升8.1%,需求保持平稳。来自个人护理品牌客户收入回复增长,较去年同期增加18.2%;体外诊断、血糖监测、血液透析等医疗耗材品牌客户收入较去年同期显著增加38.6%;然而,部分体量较小的医疗耗材客户订单出现较大波动,导致医疗及个人护理板块整体收入较去年同期减少8.5%。电子雾化器板块收入虽较去年同期减少7.1%,但根据客户的全年订单需求,此板块收入预期会稳健上升。

注塑组件制造业务 (占总收入约73.3%)

注塑组件制造业务分部的收入约为738.3百万港元(2023年上半年:592.7百万港元),较去年同期上升24.6%。2024年上半年,集团的注塑业务订单饱满,产能利用率提高,抵消了部分新品的前期开发投资,注塑业务毛利率增加1.0个百分点至21.7%(2023年上半年:20.7%)。集团预期全球通胀情况将持续改善,下半年消费气氛可望更显著回升,加上客户更积极的订单需求及一定数量的新项目进入量产阶段,毛利率有望继续改善。

模具制作业务 (占总收入约26.7%)

2024年上半年,模具制作业务来自外界客户的收入约为268.9百万港元,较去年同期约263.2百万港元上升约2.1%。汽车产业持续复苏,加上,高端消费电子、个人护理等行业回暖,品牌重新部署新品推出及补充存货,集团的模具需求自2023年底复苏并一直保持稳定增长,由于模具生产周期较长,分部收入的增长将逐步呈现。近年来,集团推行的工业4.0策略已取得成效,显著提升了生产效率和市场竞争力,本期间分部毛利率上升4.3个百分点至33.5%(2023年上半年: 29.2%)。